Un des avantages de la création d’une société par actions simplifiée unipersonnelle, au moment de la création de la société ou encore en cours de sa vie sociale, le créateur ou l’actionnaire unique à la possibilité de soumettre la société pour une période déterminée à l’IR ou l’impôt sur le revenu.

En effet, une SASU est en principe sous le régime d’IS ou l’impôt sur les sociétés. Cette possibilité de choisir l’IR est donc une solution pour le créateur de la SASU de déroger à ce principe. De plus, le régime d’impôt sur le revenu peut présenter des avantages fiscaux pour la SASU.

Dans cet article, on se focalisera sur tout ce qu’il y a à savoir sur une société par actions simplifiée unipersonnelle à l’impôt sur le revenu.

Rappel sur la fiscalité par défaut d’une SASU

Comme ce qui a été exposé précédemment, la société par actions simplifiée unipersonnelle est sous le régime d’impôt sur les sociétés si son créateur, plus précisément, l’actionnaire unique ne choisit pas l’option pour l’impôt sur le revenu. Avec ce régime, la base d’imposition de la société sera son résultat fiscal réalisé durant un exercice social.

Pour rappel, l’exercice social ne peut être en dessous ou au-dessus de 12 mois. Néanmoins, cette période de 12 mois peut ne pas correspondre à une année civile. D’ailleurs, la date du début de l’exercice de l’activité de la société ainsi que la date de clôture de son activité seront fixées en fonction de l’activité exercée par la SASU.

Concernant le résultat fiscal de la société par actions simplifiée unipersonnelle, il faut savoir que pour avoir ce résultat, il faut soustraire du chiffre d’affaires de la société les différentes charges déductibles telles que les frais de publicité, les frais d’acquisition de matières premières, les différents frais professionnels ainsi que les intérêts rémunérant les avances en compte courant de l’actionnaire unique.

Après le calcul, si le résultat présente des bénéfices imposables, dans ce cas, l’impôt à payer sera de 25 % de ce résultat et cela depuis janvier 2022. Néanmoins, il est possible pour la SASU de bénéficier d’un taux réduit à 15 % sur une part des bénéfices qui est inférieure à 38 120 €. Si le résultat est négatif, c’est-à-dire qu’il y a un déficit, dans ce cas, ce déficit pourra être reporté par la société sur les 10 exercices sociaux suivant le résultat déficitaire.

L’option pour l’impôt sur le revenu pour une SASU

En effet, comme ce qui a été susmentionné, par exception, une société par actions simplifiée unipersonnelle peut-être sous le régime d’impôt sur le revenu ou l’IR. Il est alors possible pour l’actionnaire unique de choisir de soumettre sa SASU au régime d’impôt sur le revenu dès la création de la société ou en cours d’exercice d’activité (en cours de vie sociale).

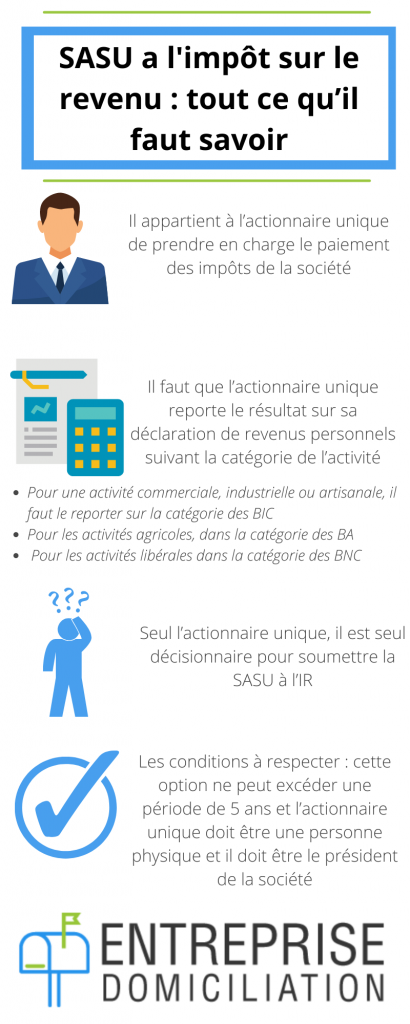

Contrairement au régime d’impôt sur les sociétés, avec le régime de l’impôt sur le revenu, il appartient à l’actionnaire unique de prendre en charge le paiement des impôts de la société et cela au moment où il s’acquitte des impôts sur ses revenus personnels.

En effet, avec le régime d’impôt sur les sociétés, c’est la SASU elle-même qui paye les impôts par rapport aux bénéfices résultant de l’exercice de son activité. Avec le régime d’impôt sur le revenu, on parle de la translucidité fiscale, car la personnalité juridique de la société par actions simplifiée unipersonnelle ne fait pas barrière avec celle de son actionnaire.

Par rapport aux calculs de l’impôt à payer par l’actionnaire unique, les règles de calcul du résultat fiscal ne se diffèrent pas tellement des règles de calcul du résultat fiscal d’une SASU à l’impôt sur les sociétés.

La différence des calculs du résultat fiscal d’une SASU à l’IS des calculs du résultat d’une SASU à l’impôt sur le revenu (IR) réside sur le fait que pour une société par actions simplifiée unipersonnelle à l’IR, certaines charges ne peuvent être déduites de son chiffre d’affaires.

Par exemple, le salaire du président (actionnaire) soumis aux cotisations et contributions sociales ne peut pas être déduit de son chiffre d’affaires.

Par rapport à la déclaration, après le calcul, il faut que l’actionnaire unique reporte le résultat sur sa déclaration de revenus personnels suivant la catégorie de l’activité de la société par actions simplifiée unipersonnelle.

En effet, pour une activité commerciale, industrielle ou artisanale, il faut le reporter sur la catégorie des BIC ou bénéfices industriels et commerciaux. Pour les activités agricoles, dans la catégorie des BA ou bénéfices agricoles et pour les activités libérales dans la catégorie des BNC ou bénéfices non commerciaux.

Avec le régime de l’impôt sur le revenu, si la SASU ne réalise pas de bénéfice (déficit), dans ce cas, le résultat négatif sera imputable sur les revenus de l’actionnaire unique.

Comment soumettre une SASU au régime d’impôt sur le revenu ?

Tout d’abord, il faut savoir que seul l’actionnaire unique de la SASU a la possibilité de choisir le régime d’imposition de la société. Par conséquent, il est seul décisionnaire pour soumettre la SASU à l’IR. Pour cela, il peut choisir cette option soit au moment de la création de la société, soit durant les 5 premières années d’existence de la société.

En outre, il faut que l’actionnaire unique fasse une demande par courrier auprès du service des impôts des entreprises ou SIE dont dépend la société par actions simplifiée unipersonnelle.

Par ailleurs, il faut savoir que si le choix de l’option à l’IR est décidé en cours d’existence, alors la demande auprès du SIE doit se faire dans un délai de 3 mois suivant le début de l’exercice social de la société.

En outre, pour que la SASU puisse être sous le régime de l’impôt sur le revenu, il existe des conditions à respecter par la société. Premièrement, cette option ne peut excéder une période de 5 ans qui commence à la date d’ouverture du premier exercice de la société en étant sous le régime d’IR. En plus, l’actionnaire unique doit être une personne physique et il doit être le président de la société.

La SASU ne doit pas avoir plus de 50 salariés, son chiffre d’affaires annuel ne doit pas dépasser 10 millions d’euros et la société doit exercer une activité industrielle, artisanale, agricole, commerciale ou libérale. Par conséquent, une SASU exerçant une activité de gestion de patrimoine immobilier ou mobilier ne peut être sous le régime d’impôt sur le revenu.

À noter : il est possible pour l’actionnaire unique de basculer la société au régime d’impôt sur les sociétés. Pour cela, il doit faire une demande de manière anticipée auprès près du service des impôts des entreprises.

Néanmoins, il faut savoir que ce choix est définitif et il ne sera plus possible pour la SASU d’être sous le régime d’impôt dur le revenu.