Remplaçant la taxe professionnelle, la CFE ou cotisation foncière des entreprises concerne les sociétés ainsi que les indépendants, y compris l’autoentrepreneur. La question fréquente est relative au calcul du montant de la cotisation foncière des entreprises.

Comment calculer la CFE pour un autoentrepreneur ? Avant de répondre à cette question, il est essentiel d’aborder les généralités à savoir ainsi que les cas d’exonération de CFE.

Cotisation foncière des entreprises : les règles générales à savoir

Qu’est-ce que la cotisation foncière des entreprises ? Quelles sont les activités concernées ?

Cotisation foncière des entreprises (CFE) : Définition

La cotisation foncière des entreprises (CFE) est un impôt local d’origine légale, instaurée par la loi de finances de 2010. Comme la cotisation sur la valeur ajoutée des entreprises (CVAE), c’est une composante de la contribution économique territoriale (CET).

Concernant la CFE, l’assiette de cette imposition locale est la valeur locative des biens affectés à l’activité de l’entreprise. La cotisation foncière des entreprises doit être versée auprès des collectivités locales telles que les communes ou les établissements Publics de Coopération intercommunale.

NOTE : Qui est redevable à la cotisation foncière des entreprises ? Outre l’autoentrepreneur, sont également concernées par la cotisation foncière des entreprises : les sociétés commerciales et les sociétés civiles ; les entreprises publiques.

CFE pour un autoentrepreneur : les activités concernées

L’activité de l’autoentrepreneur ne peut être soumise à la cotisation foncière des entreprises que si elles répondent aux conditions suivantes :

Elle doit être exercée en France ;

Elle doit être exercée de manière habituelle ;

Elle doit être exercée à titre professionnel ;

Elle doit être non-salariée ;

Elle peut être une activité : commerciale, industrielle, artisanale ou libérale.

Cotisation foncière des entreprises : les règles relatives au cas d’exonération

On distingue principalement trois types d’exonération de la CFE : exonération légale, l’exonération permanente et exonération temporaire.

Exonération légale

C’est le cas d’exonération prévu par les dispositions légales. Bénéficient de cette exonération de paiement de cotisation foncière des entreprises les personnes morales dont le chiffre d’affaires annuel est inférieur ou égal à 5000 euros.

Exonération permanente

L’exonération permanente ne concerne pas particulièrement l’autoentreprise. Toutefois, il est important de la soulever.

Dans un premier temps, est exonérée du paiement de la cotisation foncière des entreprises la personne morale dont le chiffre d’affaires est nul.

Dans un second temps, l’exonération permanente est un privilège offert à certains organismes publics, en l’occurrence : Établissements publics, Collectivités territoriales, Organismes étatiques, Caisses de crédit municipal.

Enfin, l’exonération permanente est permise pour certains domaines d’activités tels que :

Les domaines agricoles et de l’artisanat ;

Les domaines du social, de la santé et du transport ;

Le domaine de la vente ;

Les domaines de l’art et de l’enseignement ;

Le domaine de l’information et de la presse ;

Les domaines de l’habitat et de l’énergie ;

Le domaine du sport.

Exonération temporaire

Comme son nom l’indique, ce type d’exonération est limité dans le temps. Pour en bénéficier, l’intéressé doit faire une demande. L’exonération temporaire est possible dans les cas ci-après :

En cas de création ou d’extension d’activité et ce, pour l’année de la création ;

Les avocats disposant du certificat d’aptitude à la profession d’avocat (CAPA) ;

Les médecins et les auxiliaires médicaux ;

Les vétérinaires ;

Les jeunes entreprises innovantes et universitaires (JEIU) ;

Les structures nouvellement créées ;

Les entreprises implantées dans certaines zones : zones d’aide à finalité régionale, zones de revitalisation rurale, bassins d’emploi à redynamiser, zones d’aide à l’investissement des PME. Il convient de se référer à la législation en vigueur.

Cotisation foncière des entreprises autoentrepreneur : les règles relatives à son calcul

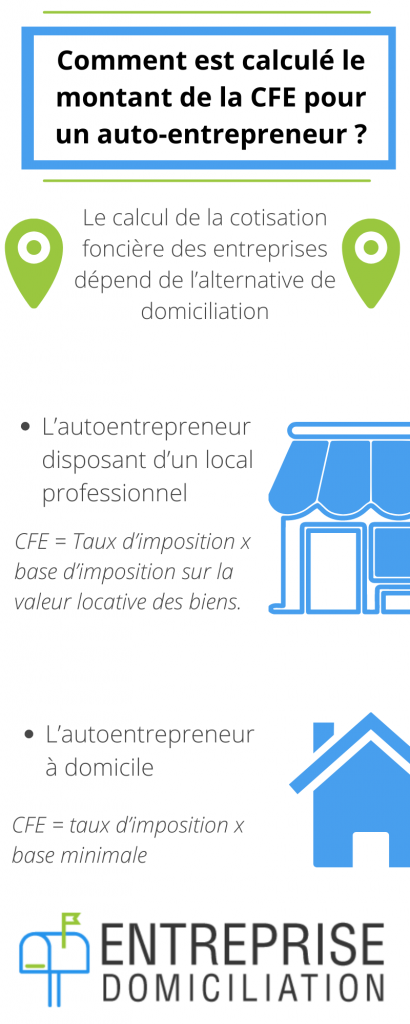

Pour rappel, le paiement de la cotisation foncière des entreprises est étroitement lié à la domiciliation d’entreprise. En conséquence, notamment pour le cas de l’autoentrepreneur, le calcul de la cotisation foncière des entreprises dépend de l’alternative de domiciliation.

Règles relatives au calcul de la CFE de l’autoentrepreneur disposant d’un local professionnel

Un local professionnel est un immeuble destiné à l’exercice d’une activité professionnelle.

Le calcul de la CFE dépend de deux paramètres : le taux d’imposition et la base imposable. En effet, la formule de la CFE est la suivante : Cotisation foncière des entreprises = Taux d’imposition x base d’imposition sur la valeur locative des biens.

Base d’imposition = la valeur locative des biens affectés à l’activité de l’autoentreprise au cours de l’année N-2. La base d’imposition est déterminée selon le chiffre d’affaires réalisé pendant cette période ou du m2 occupé.

Taux d’imposition = varie d’une commune à une autre. Chaque municipalité fixe son propre taux de cotisation foncière des entreprises. La liste ci-après en est une illustration :

- Montpellier et Toulouse : 36,58 %

- Bordeaux : 35,06 %

- Nantes : 31, 49 %

- Marseille : 31,02 %

- Lyon : 28,62 %

- Paris : 16,52 %

Règles relatives au calcul de la CFE de l’autoentrepreneur à domicile

Cette seconde hypothèse signifie que l’autoentrepreneur est domicilié à son adresse personnelle.

Dans ce cas de figure, la formule de calcul est la suivante : cotisation foncière des entreprises = taux d’imposition x base minimale.

La base minimale est calculée suivant le chiffre d’affaires réalisé par l’autoentrepreneur N-2.

La base minimale se présente comme suit :

Chiffre d’affaires

Base minimale (2022)

Jusqu’à 10 000 €

Entre 224 € et 534 €

Entre 10 001 € et 32 600 €

Entre 224 € et 1 067 €

Entre 32 601 € et 100 000 €

Entre 224 € et 2 242 €

Entre 100 001 € et 250 000 €

Entre 224 € et 3 738 €

Entre 250 001 € et 500 000 €

Entre 224 € et 5 339 €

À partir de 500 001 €

Entre 224 € et 6 942 €

Compte tenu des conditions relatives au seuil de chiffre d’affaires pour pouvoir exercer en autoentreprise, celle-ci est principalement concernée par les bases minimales inférieures à 150 000 euros.

[button link=”https://www.entreprise-domiciliation.info/simulateur-cfe/”] Simulateur de CFE[/button]